Diversifiez votre épargne dans une SCPI dédiée à l’immobilier tertiaire en Europe du Sud

Diversifiez votre épargne dans une SCPI dédiée à l’immobilier tertiaire en Espagne, Italie, Portugal et en France.

Vous investissez dans l’immobilier locatif, dont la gestion est totalement déléguée à une équipe d’experts avec une présence locale depuis plus de 15 ans, via le groupe Advenis, et percevez des revenus potentiels pouvant être versés trimestriellement.

En souscrivant des parts de la SCPI Elialys, vous diversifiez vos investissements et profitez des opportunités des marchés d’Europe du Sud.

Les équipes spécialisées d’Advenis REIM se chargent de la sélection et de la gestion d’actifs immobiliers. Nos experts effectuent une sélection rigoureuse et responsable de biens immobiliers en Europe du sud, dans le but de diversifier votre portefeuille et de réduire, si possible les risques associés.

SCPI d’entreprise a capital variable labellisée ISR, lancée en mai 2019 et gérée par Advenis REIM.

Retrouvez toutes les informations de souscription dans la partie documentation.

Le label ISR de la SCPI Elialys a été décerné par AFNOR Certification. Il est valable à dater du 23/02/2025 jusqu’au 22/02/2028. La SCPI labellisée est classée article 8 au sens du Règlement Disclosure.

L’indicateur synthétique de risque permet d’apprécier le niveau de risque de ce produit par rapport à d’autres. Il indique la probabilité que ce produit enregistre des pertes en cas de mouvements sur les marchés ou d’une impossibilité de notre part de vous payer. L’indicateur de risque part de l’hypothèse que vous conservez le produit pendant 9 ans. Nous avons classé ce produit dans la classe de risque 3 sur 7 qui est une classe de risque entre basse et moyenne. Autrement dit, les pertes potentielles liées aux futurs résultats du produit se situent à un niveau entre faible et moyen et, si la situation venait à se détériorer sur les marchés, il est peu probable que notre capacité à vous payer en soit affectée.

Par ailleurs, vous serez exposés aux risques suivants (non appréhendés dans l’indicateur synthétique de risque) : Risque de liquidité. Son actif, essentiellement immobilier, étant par nature illiquide et son rachat n’étant possible que dans la limite des souscriptions qu’il reçoit. En l’absence de contrepartie, vous pourriez ne pas pouvoir céder vos parts ou pourriez devoir accepter un prix inférieur au prix de retrait. Autres risques : Risque de change, risque de gestion discrétionnaire, risques de durabilité.

Risque de perte en capital, revenus éventuels non garantis et dépendant de l’évolution du marché immobilier et de la fiscalité applicable. Les performances passées ne préjugent pas de performances futures. La liquidité est limitée.

Une démarche simple et rentable

Pourquoi investir ?

Depuis 2017, Advenis REIM a pour objectif de proposer des solutions d’épargne immobilières paneuropéennes qui répondent aux attentes patrimoniales des investisseurs privés et institutionnels.

La SCPI Elialys gérée par Advenis REIM permet aux investisseurs d’accéder aux marchés immobiliers européens et de diversifier géographiquement leur épargne, élargissant ainsi leurs opportunités d’investissement et permettant un complément de revenus potentiel.

Grâce à une excellente connaissance des marchés immobiliers européens, Advenis REIM apporte une valeur ajoutée à ses associés et distributeurs.

Risque de perte en capital, revenus éventuels non garantis et dépendant de l’évolution du marché immobilier et de la fiscalité applicable. Les performances passées ne préjugent pas de performances futures. La liquidité est limitée.

La stratégie d’investissement consiste à sélectionner des actifs immobiliers de qualité supérieure (Core +) au cœur des métropoles d’Europe du sud. La SCPI sélectionne des biens dont la taille et l’activité des locataires diffèrent pour limiter le risque locatif.

En Espagne, la demande pour des actifs de qualité ne cesse de croître en raison de la hausse des coûts de l’énergie. Les investisseurs et locataires privilégient désormais les bureaux bien situés, équipés de prestations haut de gamme et peu énergivores.

La situation passée des locataires ne préjuge pas de leur solidité future.

L’Espagne dispose d’une économie diversifiée et présente de nombreuses opportunités d’investissement dans le secteur tertiaire. Marché dynamique marqué par un important volume de transaction (2,56 md€ en 2022), une croissance de son PIB (+5,5 % en 2022) et un taux d’inflation parmi les plus faible de la zone euro (3,8 %).

Risque de perte en capital, revenus éventuels non garantis et dépendant de l’évolution du marché immobilier et de la fiscalité applicable. Les performances passées ne préjugent pas de performances futures. La liquidité est limitée.

Au cœur des évolutions de l’immobilier, nous avons développé une politique RSE ambitieuse. Responsabilité Sociétale des Entreprises.

En témoignage de notre engagement, notre SCPI Elialys a obtenu le « label ISR » le 23 février 2022. Ce label a ensuite été renouvelé le 23/02/2025 pour une durée de 3 ans. La SCPI est classée dans la catégorie « article 8 » du Règlement (UE) 2019/2088, également connu sous le nom de SFDR, qui définit les informations à fournir en matière de développement durable dans le secteur des services financiers.

Le label ISR de la SCPI Elialys a été décerné par AFNOR Certification. Il est valable à dater du 23/02/2025 jusqu’au 22/02/2028. La SCPI labellisée est classée article 8 au sens du Règlement Disclosure.

Quel est l’intérêt de bénéficier de potentiels revenus immobiliers de sources étrangères ?

Pour en savoir plus et découvrir une comparaison d’investissement entre une SCPI investie à 100 % en France et une SCPI investie à 100 % en Europe du Sud, RDV sur notre plaquette commercial.

Attention : toutes les conventions fiscales bilatérales ne sont pas rédigées de la même manière et peuvent être amenées à évoluer. Le revenu imposable pouvant augmenter, certains avantages fiscaux peuvent être perdus ou la tranche d’imposition peut évoluer. Chaque investisseur doit analyser son projet d’investissement en fonction de sa propre situation fiscale, de son taux marginal d’imposition et de la composition de ses revenus. Risque de perte en capital, revenus non garantis et dépendant de l’évolution du marché immobilier.

Comment investir ?

Lors de l’achat de parts de la SCPI Elialys au comptant, vous payez la totalité des parts acquises au moment de votre souscription. Cette méthode de souscription simplifiée vous offre la possibilité d’investir dans l’immobilier avec peu de liquidités tout en bénéficiant de revenus potentiels versés trimestriellement.

Risque de perte en capital, revenus éventuels non garantis et dépendant de l’évolution du marché immobilier et de la fiscalité applicable. Les performances passées ne préjugent pas de performances futures. La liquidité est limitée.

Cela permet de bénéficier des conditions d’emprunt actuelles marquées par les taux bas de prêts bancaire, pour se constituer un patrimoine immobilier sans apport important.

Les revenus potentiels trimestriels de la SCPI pourront être utilisés pour couvrir une partie des remboursements de crédit. Il est important de rappeler qu’un crédit engendre un engagement et doit être remboursé.

Avant de vous engager, veuillez vérifier votre capacité de remboursement.

Risque de perte en capital, revenus éventuels non garantis et dépendant de l’évolution du marché immobilier et de la fiscalité applicable. Les performances passées ne préjugent pas de performances futures. La liquidité est limitée.

En cas d’achat des parts de SCPI à crédit, le souscripteur ne doit pas tenir compte exclusivement des potentiels revenus pouvant provenir de la SCPI, compte tenu de leur caractère aléatoire, pour faire face à ses obligations de remboursement. Par ailleurs, en cas de défaillance au remboursement du prêt consenti, les parts de la SCPI pourraient devoir être vendues, pouvant entraîner une perte de capital. Enfin, en cas de vente des parts de la SCPI à un prix décoté, l’associé devra compenser la différence éventuelle existant entre le capital restant dû et le montant issu de la vente de ses parts.

Comme tout bien immobilier, les parts de SCPI peuvent être soumises à un démembrement. En d’autres termes, elles peuvent être divisées en deux composantes distinctes : la Nue-propriété et l’Usufruit.

Tout comme il est possible d’acheter les SCPI en pleine propriété, il est également possible d’acquérir uniquement cette nue propriété ou cette usufruit et cela pour une durée limitée et définie. C’est ce que l’on appelle un démembrement temporaire.

Risque de perte en capital, revenus éventuels non garantis et dépendant de l’évolution du marché immobilier et de la fiscalité applicable. Les performances passées ne préjugent pas de performances futures. La liquidité est limitée.

Si vous n’avez pas besoin de potentiels revenus complémentaires immédiats, vous pouvez acheter la nue-propriété des parts de SCPI et laisser temporairement l’usufruit à l’autre investisseur.

Vous disposez d’une décote sur le prix de la part et pendant la durée du démembrement choisie, vous ne percevez pas de revenus. Vous n’avez donc aucune fiscalité supplémentaire, puisque c’est l’usufruitier qui en est redevable.

Risque de perte en capital, revenus éventuels non garantis et dépendant de l’évolution du marché immobilier et de la fiscalité applicable. Les performances passées ne préjugent pas de performances futures. La liquidité est limitée.

Les informations délivrées par la société de gestion ne sauraient se substituer à celles fournies dans le cadre d’un conseil fiscal individuel et l’attention des investisseurs est attirée sur le fait que la taxation des plus-values et revenus éventuels peut être dépendante de la situation fiscale personnelle des investisseurs. Les dispositions fiscales en vigueur sont susceptibles d’être modifiées quel que soit le pays d’investissement. Chaque associé doit analyser son projet d’investissement en fonction de sa propre situation fiscale et de son taux d’imposition. Risque de perte en capital, revenus non garantis et dépendant de l’évolution du marché immobilier.

Rapprochez-vous de votre conseiller ou d’un des conseillers d’Advenis pour plus d’information.

Risque de perte en capital, revenus éventuels non garantis et dépendant de l’évolution du marché immobilier et de la fiscalité applicable. Les performances passées ne préjugent pas de performances futures. La liquidité est limitée.

Risque de perte en capital, revenus éventuels non garantis et dépendant de l’évolution du marché immobilier et de la fiscalité applicable. Les performances passées ne préjugent pas de performances futures. La liquidité est limitée.

La répartition du portefeuille

au 31/12/2024

Répartition du patrimoine par typologie d’actifs (en valeur vénale)

- Bureaux

- Hôtel

- Logistique

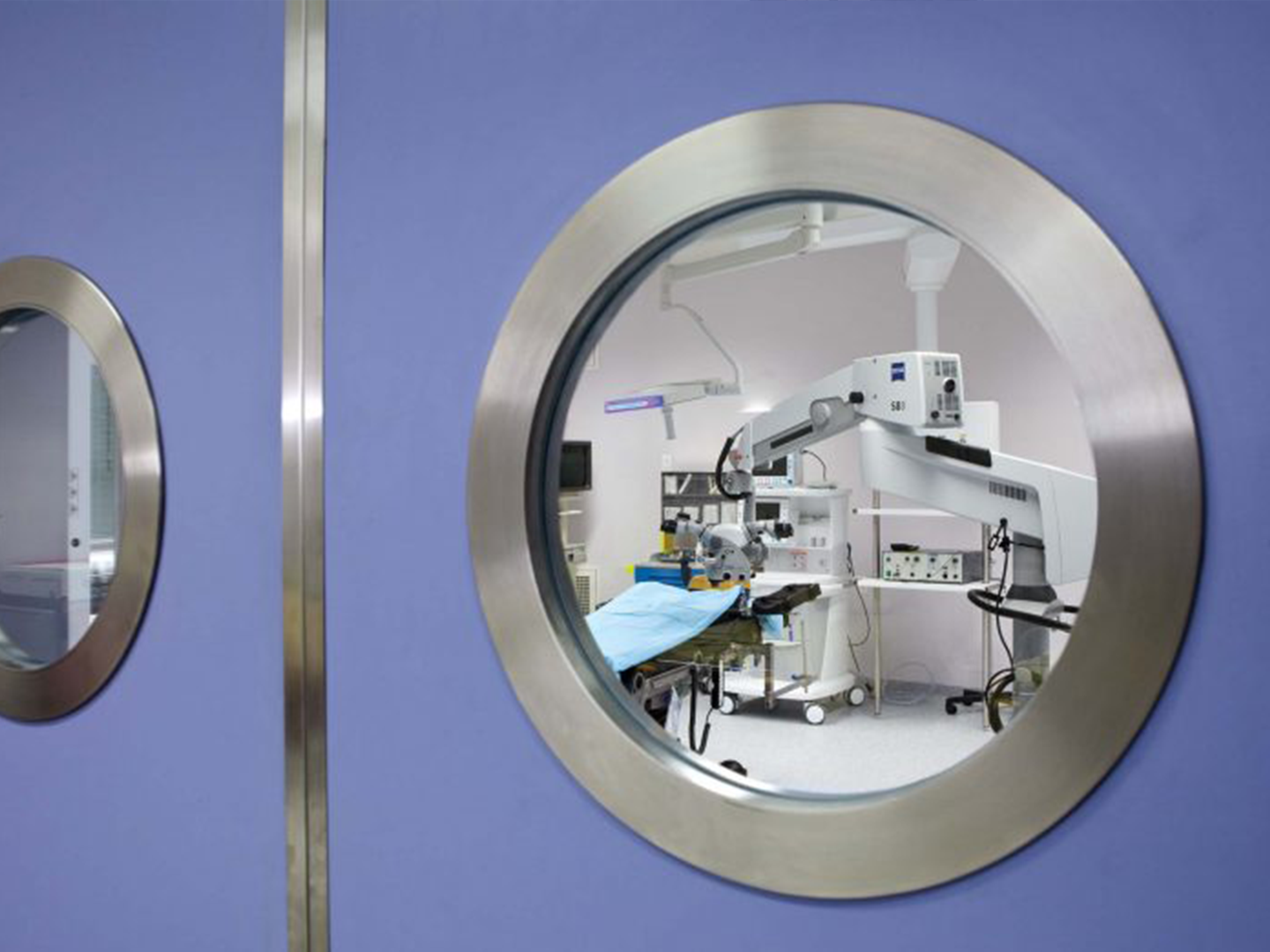

- Santé

- Retail

- Archive

Répartition du patrimoine par ville (en valeur vénale)

- Barcelone (Espagne)

- Grenade (Espagne)

- Madrid (Espagne)

- Saragosse (Espagne)

- Valladolid (Espagne)

- Porto (Portugal)

- Torres Vedras (Portugal)

Répartition par secteur d’activité des locataires

- Agroalimentaire

- Energie

- Etudes et conseils

- Industrie, machines et équipements

- Electronique / électricité

- Immobilier

- Hôtellerie

- Banque et assurance

- Santé

- Autres

Taux d’occupation financier (TOF)* « Aspim »

- Locaux occupés

- Locaux occupés sous franchise de loyer ou mis à disposition d’un futur locataire

- Locaux vacants sous promesse de vente

- Locaux vacants en travaux de restructuration

- Locaux vacants en recherche de locataires

*Expression de la performance locative de la SCPI. Il se détermine par la division du montant total des loyers et indemnités d’occupation facturés (y compris les indemnités compensatrices de loyers) ainsi que des valeurs locatives de marché des autres locaux non disponibles à la location, par le montant total des loyers facturables dans l’hypothèse où l’intégralité du patrimoine de la SCPI serait louée, pour la période considérée (les trois mois constituant le trimestre civil échu). L’attention des investisseurs est attirée sur le fait que le calcul du TOF a été modifié et comprend désormais les locaux occupés sous franchise de loyer ou mis à disposition d’un futur locataire, les locaux vacants sous promesse de vente et les locaux en restructuration (sous conditions). Ce taux est mesuré le dernier jour ouvré du trimestre civil écoulé. Les performances passées ne préjugent pas des performances futures.

Dernière acquisition

La société de gestion de portefeuille Advenis Real Estate Investment Management (Advenis REIM) annonce l’acquisition d’un immeuble de bureaux à Barcelone par la SCPI Elialys pour un montant hors droits de près de 7 M€. Cette septième acquisition, réalisée au travers d’une opération de Sale and Leaseback, renforce la présence de la SCPI en Catalogne.

Performance ESG

Le score ESG de la SCPI Elialys est évalué chaque année en utilisant une grille d’évaluation. Dans le cadre de sa stratégie Best-in-Progress , la SCPI Elialys s’engage à améliorer continuellement les caractéristiques ESG de ses actifs jusqu’à atteindre un seuil de score au-delà duquel les actifs sont considérés comme sur-performants. En effet, la SCPI souhaite avoir un impact concret sur le parc immobilier existant en contribuant à son amélioration, plutôt que d’investir dans des actifs déjà performants…

L’E nvironnement, le S ocial et la G ouvernance : la démarche ESG d’Elialys

Les objectifs ESG

En complément des objectifs généraux et financiers, qui intègrent tous deux les dimensions ESG, le fonds s’est fixé des objectifs spécifiques sur les 3 piliers : Environnemental, Social, Gouvernance

Impact Environnemental

Améliorer la qualité environnementale des immeubles gérés pour participer à la transformation vers un immobilier moins énergivore et plus respectueux de la biodiversité.

Impact Social

Orienter nos investissements pour répondre aux attentes des investisseurs et celles des occupants en matière de confort, accessibilité, santé et connectivité.

Impact Organisationnel

Engager l’ensemble de notre écosystème, notamment au travers de la labellisation ISR de fonds.

L’analyse produite appartient à la société de gestion. La note minimale peut être amenée à évoluer au regard de la progression des actifs en portefeuille.

Focus sur nos actions ESG : un renouvellement de la certification BREEAM

Les actifs « Londres », « Atenas » et « Bruselas » ont obtenu le renouvellement de la certification BREEAM in use « Very Good ». Les trois immeubles se distinguent par leurs performances environnementales et sociales, contribuant positivement au paysage urbain de Barcelone. Cette certification, reconnue à l’international, témoigne de l’engagement continu de la SCPI Elialys envers des pratiques de gestion durables.

Avertissements

Les parts de SCPI sont des supports de placement à long terme et doivent être acquises dans une optique de diversification de votre patrimoine. La durée de placement minimale recommandée par la société de gestion est de 9 ans.

L’analyse produite appartient à la société de gestion et n’emporte aucun engagement juridique ni accord contractuel de sa part.

Risque de perte en capital, revenus non garantis et dépendant de l’évolution du marché immobilier. L’attention des investisseurs est attirée sur le fait que la SCPI Elialys peut recourir à l’endettement. Le recours à l’endettement lors de l’acquisition d’un immeuble permet de bénéficier d’un effet de levier intéressant généré par l’achat de cet immeuble. Il est encadré et seulement autorisé dans les limites fixées par l’assemblée générale. Utiliser cet effet amplifie les opportunités de gains potentiels mais aussi les risques de pertes.

Les performances passées ne préjugent pas des performances futures. La liquidité est limitée.

À titre accessoire, la SCPI peut être exposée au risque de change en cas d’investissement hors de la zone euro.

L’attention des investisseurs est attirée sur le fait que l’analyse ESG repose sur une campagne de collecte de données annuelle auprès de différentes parties prenantes de la société de gestion ce qui implique un risque sur la disponibilité et sur la qualité des données collectées. Advenis REIM vous avise qu’elle a déployé ses meilleurs efforts pour vous fournir des informations en langage clair et compréhensible, exactes et mises à jour afin de vous permettre, en tant qu’investisseur, de comprendre au mieux la manière dont les critères ESG sont pris en compte dans ses propres processus d’investissement et de gestion. Elle se réserve le droit de les corriger, à tout moment et sans préavis.

Votre décision d’investir doit impérativement tenir compte de toutes les caractéristiques et de tous les objectifs financiers et extra financiers des fonds tels que décrits dans la documentation règlementaire visée par l’AMF disponible sur http://www.advenis-reim.com. Les labels ISR des SCPI Elialys et Eurovalys ont été décernés par AFNOR Certification. Ils sont valables à dater du 23/02/2025 jusqu’au 22/02/2028. Les SCPI labellisées sont classées article 8 au sens du Règlement Disclosure. Cliquez ici pour en savoir plus sur le label ISR, ses modalités d’octroi et la liste des fonds immobiliers labellisés.

De même, il est ici précisé que le rendement potentiel de la SCPI Elialys pourra être impacté par la fiscalité appliquée dans les pays dans lesquels elle détiendra des actifs et/ou l’existence ou pas de conventions fiscales que la France aurait pu conclure avec eux. Les revenus immobiliers de source européenne (revenus fonciers et plus-values immobilières) sont en principe imposables dans l’Etat où les immeubles sont situés (l’Etat de source) : en présence de conventions fiscales, des mécanismes visant à éviter une nouvelle imposition de ces revenus dans l’Etat de résidence entre les mains des associés résidents de France pourront être mis en œuvre (pour les associés personnes physiques qui bénéficieront, sous certaines conditions, principalement d’un crédit d’impôt ou d’une exonération, tout en maintenant la progressivité de l’impôt sur les autres revenus de l’associé imposé en France et pour les personnes morales qui peuvent en principe se prévaloir d’une exonération (cf paragraphe 4 A et B « de la note d’information » « Fiscalité des revenus et des plus-values de source allemande et de source européenne autre qu’allemande »).

Les dispositions fiscales en vigueur sont susceptibles d’être modifiées quel que soit le pays d’investissement. Chaque associé doit analyser son projet d’investissement en fonction de sa propre situation fiscale et de son taux d’imposition.

Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution à la hausse comme à la baisse du marché de l’immobilier et du marché des parts de SCPI. L’associé qui souhaite se séparer de ses parts dispose des possibilités suivantes :

– le remboursement de ses parts,

– la demande de cession de ses parts sur le marché secondaire,

– la cession directe de ses parts sans intervention de la Société de Gestion à des conditions librement débattues entre le cédant et le cessionnaire.

Les performances passées ne préjugent pas des performances futures.

Nous suivre

Nous suivre  Nous suivre

Nous suivre